- مؤلف admin carl@lifeloveeveryday.com.

- Public 2023-12-16 19:16.

- آخر تعديل 2025-01-23 15:28.

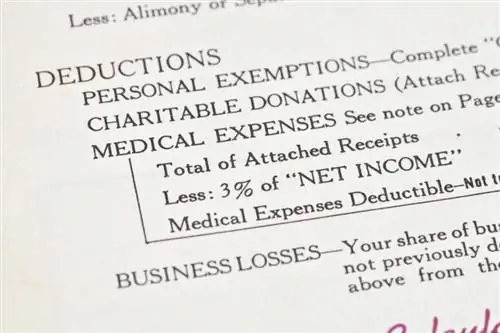

هل تبحث عن معلومات حول 501(ج) (3) المساهمات المعفاة من الضرائب؟ قبل تقديم تبرع خيري، إذا كنت تريد أن تكون قادرًا على شطبه من الضرائب الخاصة بك، فمن المهم بالتأكيد أن تأخذ وقتك لتثقيف نفسك حول المعايير التي تستخدمها مصلحة الضرائب الأمريكية لتحديد ما إذا كانت الهدية معفاة من الضرائب أم لا وما نوع التوثيق ضروري.

حول 501(ج) (3) المساهمات القابلة للخصم الضريبي

الهدايا الخيرية المقدمة لمعظم المنظمات غير الربحية والمعترف بها رسميًا من قبل دائرة الإيرادات الداخلية (IRS) باعتبارها تتمتع بالحالة 501(ج)(3) تعتبر مساهمات معفاة من الضرائب.العديد من الكيانات التي يبدو أن لها غرضًا خيريًا غير معترف بها رسميًا من قبل مصلحة الضرائب الأمريكية باعتبارها كيانات 501 (ج) (3). حتى لو قامت هذه المنظمات باستخدام الأموال التي تقدمها لصالح المجتمع أو لسبب نبيل، فلن تتمكن من الحصول على خصم ضريبي بشكل قانوني.

التحقق من 501(ج) (3) الحالة

قبل تقديم هدية خيرية، خذ الوقت الكافي للتأكد من أن الكيان المتلقي لديه الوضع المناسب لك حتى تتمكن من الحصول على خصم بشكل قانوني. اطلب من المنظمة أن تزودك بالوثائق الخاصة بحالة المنظمة الخيرية غير الربحية. يجب أن يكون الكيان الذي حصل على موافقة 501(ج) (3) قادرًا على تزويدك برسالة من مصلحة الضرائب تفيد أنه تم الاعتراف به ككيان معفي من الضرائب.

بدلاً من ذلك، يمكنك التحقق مما إذا كانت المنظمة مؤهلة لتلقي تبرعات معفاة من الضرائب أم لا عن طريق إجراء مكالمة هاتفية إلى قسم IRS المناسب. للحصول على المعلومات التي تحتاجها، اتصل على 800-829-1040.

يمكنك أيضًا التحقق من حالة 501(ج) (3) لأي مؤسسة باستخدام منشور IRS 78، وهو القائمة التراكمية للمنظمات. تسهل عليك النسخة الإلكترونية من هذا المنشور إجراء بحث فعال عن المؤسسة التي تبحث عنها. وبدلاً من ذلك، يمكنك تنزيل المنشور الكامل من صفحة البحث إذا كنت تفضل الحصول على نسخة مطبوعة من المستند بأكمله بدلاً من البحث في قاعدة البيانات المستندة إلى الويب.

متطلبات حفظ السجلات

إذا قمت بتقديم تبرع معفى من الضرائب، فيجب أن يكون لديك إيصال مكتوب أو أي شكل آخر من أشكال الاتصال من الوكالة المتلقية أو سجل مصرفي للهدية، مثل شيك ملغى أو كشف حساب مصرفي، لتتمكن من أخذها الخصم. إذا كنت تستخدم سجلًا مصرفيًا كإيصال، فيجب أن يحدد المستند مبلغ الدفعة وتاريخ ترحيلها أو دفعها واسم المستلم. من المهم ملاحظة أن سجل دفتر شيكات المتبرع، أو أي نوع آخر من الوثائق التي يعدها المتبرع، لا يكفي لإظهار إثبات المساهمة.

تنطبق متطلبات حفظ السجلات الإضافية على التبرعات التي تبلغ قيمتها 250 دولارًا أو أكثر وعلى التبرعات بالملابس والسلع المنزلية. راجع منشور IRS رقم 1771 للحصول على تفاصيل إضافية بخصوص حفظ السجلات للمساهمات الضريبية القابلة للخصم 501(c)(3).

اعتبارات المساهمة في المقايضة

لا تفترض أن كل قرش تعطيه لمنظمة غير ربحية سيكون معفى من الضرائب. في كثير من الأحيان، ترعى المنظمات الخيرية المناسبات الخاصة كوسيلة لجمع الأموال. الأموال التي يدفعها المؤيدون لحضور هذه الأحداث تكون قابلة للخصم فقط إلى الحد الذي تتجاوز فيه قيمة حضور الحدث. على سبيل المثال، من المرجح أن تشمل تذكرة حفل خيري بقيمة 100 دولار للشخص الواحد طعامًا وترفيهًا بقيمة 40 دولارًا. في هذه الحالة سيتمكن الحضور من كتابة الفرق بين قيمة التذكرة وسعرها وهو 60 دولار.

يتعين على المنظمات الخيرية تزويد المتبرعين ببيان إفصاح بخصوص قيمة المقايضة لأي دفعات تبلغ 75 دولارًا أو أكثر.يجب أن يقدم الإفصاح قيمة تقديرية يتلقاها المانح ويحدد أنه لا يجوز خصم سوى القيمة الزائدة للهدية من الضرائب الفيدرالية للفرد.